dossier 4.3 Qui crée la monnaie ?

padlet photos et textes monnaie

Dossier 4.3. Qui contrôle la masse monétaire ?

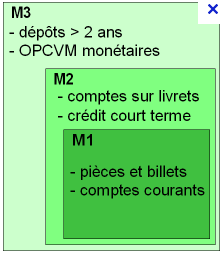

La masse monétaire est une mesure de la quantité de monnaie en circulation dans l'économie. Cette mesure dépend des conventions retenues pour évaluer les valeurs susceptibles d'être converties en liquidité. On distingue M1, M2 et M3. C'est l'indicateur M3 qui est retenu par la banque centrale pour contrôler l'évolution de la masse monétaire.

A. La création de monnaie est le processus par lequel la masse monétaire s’accroît.

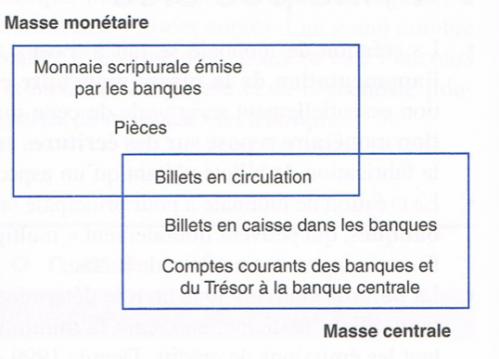

Pour faire simple, la masse monétaire est la quantité de monnaie qui circule à l’intérieur d’un pays (pièces, billets, dépôts). Dans la mesure où la masse monétaire est composée principalement de monnaie scripturale ( 90% de la monnaie en circulation), la création de monnaie est essentiellement une création de monnaie scripturale faite par les banques. En effet, les banques ne sont pas de simples intermédiaires qui prêtent des fonds (crédits accordés aux clients) à partir des dépôts reçus mais aussi des agents économiques qui créent de la monnaie. En effet, celles-ci créent de la monnaie en accordant des crédits aux entreprises ou aux ménages : on dit que «ce sont les crédits qui font les dépôts». Elles créent de la monnaie en accordant des crédits, et ce sont ces crédits qui entraînent les dépôts dans les banques (il faut considérer l’ensemble des banques). En contrepartie, les banques détiennent des créances ( titres) sur les agents à qui elles font crédit. Quand les prêts arrivent à échéance, la masse monétaire diminue d’autant par destruction monétaire. On peut donc dire que la masse monétaire croît quand les flux liés à la création monétaire sont plus importants que les flux liés à la destruction monétaire.

La monnaie est créée par le système bancaire composé des banques commerciales et de la banque centrale. Les billets et les pièces (une toute petite partie de la monnaie créée) sont mis en circulation par la banques centrale qui émet la monnaie centrale. Cette émission de monnaie centrale est un simple jeu d’écriture : les banques commerciales ont l’obligation d’avoir un compte alimenté en monnaie centrale au sein de la banque centrale. C’est en monnaie centrale que les banques effectuent leurs paiements interbancaires, leurs achats de pièces et de billets demandés par la clientèle, et qu’elles constituent des réserves obligatoires.

B. La banque centrale met en place la politique monétaire

Le banque centrale gère la quantité de monnaie centrale pour contrôler la masse monétaire, c’est-à-dire la quantité de monnaie en circulation dans l’économie. Plus la quantité de monnaie centrale est abondante, et plus les banques vont avoir la possibilité de créer beaucoup de monnaie, et inversement, quand la banque centrale en restreint l’émission. Aux Etats-Unis, c'est la Federal Reserve ( Fed) qui prend en charge

La Banque centrale doit fournir les liquidités nécessaires au bon fonctionnement et à la croissance de l’économie tout en veillant à la stabilité de la monnaie. En effet :

- La quantité de monnaie en circulation dans une économie ne doit pas être trop faible, car les agents économiques seront obligés de limiter leurs activités économiques (consommation, investissement, production, etc.) ce qui provoque notamment du chômage.

- A l’inverse, une quantité de monnaie trop abondante met à la disposition des agents économiques un pouvoir d’achat supérieur à la quantité de biens et services disponibles, ce qui provoquer une hausse du niveau général des prix (inflation monétaire).

Le rôle de la banque centrale européenne

La banque centrale a plusieurs instruments pour réguler la quantité de monnaie centrale en circulation :

- Elle peut jouer sur les règles concernant les réserves obligatoire. Les réserves obligatoires (RO)sont des ressources en monnaie centrale qui ont un coût, il a fallu que les banques les acquiert, mais qui ne rapportent rien aux banques. Plus les réserves sont importantes, moins les banques de second rang peuvent prêter, ce qui diminue la masse monétaire. En Europe, les banques doivent détenir 1% de R0, c’est-à-dire que pour prêter 50 000€, elles doivent détenir 500€ de monnaie centrale.

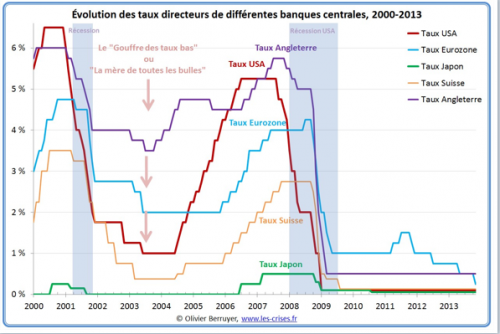

- Elle peut intervenir sur la marché interbancaire dans le cadre d’une politique d’open-market. Elle peut jouer sur le taux d’intérêt auquel les banques se prêtent de la monnaie centrale en prêtant elle-même à des taux très bas aux banques. Ces derniers appelés taux directeurs influencent les taux de base bancaire auxquels les banques prêtent aux autres agents économiques : plus les taux directeurs sont faibles, plus les banques prêtent à des taux faibles, plus les agents économiques demandent des crédits, plus il y a de création monétaire. Et réciproquement, la banque centrale peut restreindre ces crédits aux banques en monnaie centrale, ce qui élève les taux directeurs et par conséquent les taux de base bancaire : la masse monétaire décroît.

- Elle peut aussi mener des politiques non-conventionnelles. La récente crise financière a montré qu’elle doit agir rapidement et fortement pour empêcher une crise de confiance sur le marché monétaire et prévenir un effondrement du crédit susceptible de paralyser l’économie : en cas de crise de liquidité, la banque centrale peut augmenter ses prêts aux banques, dans des délais très brefs, sans discrimination ni limites de montant. C’est ce qu’on appelle la fonction de prêteur en dernier ressort. Dans ce cas la banque centrale achète des titres représentant des crédits à l’économie ou des titres de dettes des Etats ( en Europe) sans passer par le marché interbancaire. Cette politique d’assouplissement quantitatif ou de Quantitative Easing contribue à rendre la monnaie très abondante.

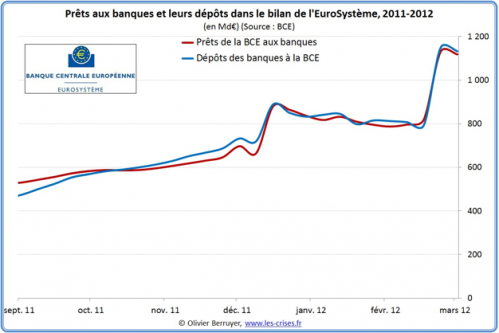

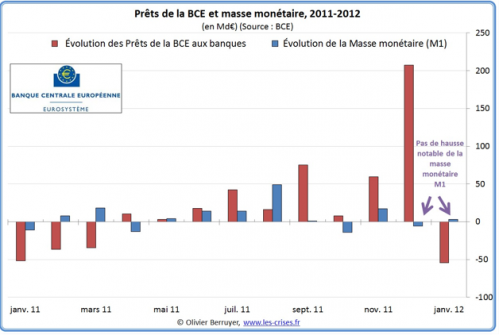

Suite à la crise des subprimes et de la crise des dettes européennes, la fed et la BCE ont utilisé les mesures conventionnelles ( baisse des taux directeurs) et les méthodes non conventionnelles ( Quantitative easing). En Europe, la monnaie centrale créée n'a cependant pas été utilisée par les banques, le canal du crédit étant "bouché", les banques de second rang n'ont pas utilisé ces ressources pour prêter, elles ont seulement augmenter le montant de leur compte courant à la banque centrale.

Une façon de montrer que ces politiques monétaires ont été inefficaces est de mettre en évidence comme le fait ce diagramme l'absence de corrélation entre les prêts de la BCE aux banques ( monnaie centrale) et la masse masse monétaire ( ici M1).

Q1. Qui crée la monnaie ?

Q2. Que signifie les "crédits font les dépôts" ?

Q3. Définir monnaie centrale, politique monétaire, inflation, prêteur en dernier ressort

Q4. Pourquoi faut-il réguler la quantité de monnaie dans l'économie ?

Q5. Quels sont les instruments dont disposent les banques centrales pour contrôler la masse monétaire ?

Q6. Suite à la crise des subprilmes, la politique monétaire a t-elle été efficace ?

En guise de conclusion, une analyse critique de la dette en vidéo.

A découvrir aussi

Inscrivez-vous au blog

Soyez prévenu par email des prochaines mises à jour

Rejoignez les 360 autres membres