dossier 5. Quelle est la place de l'union européenne dans l'économie globale ?

5.1. L'union européenne et la dynamique de l'intégration régionale

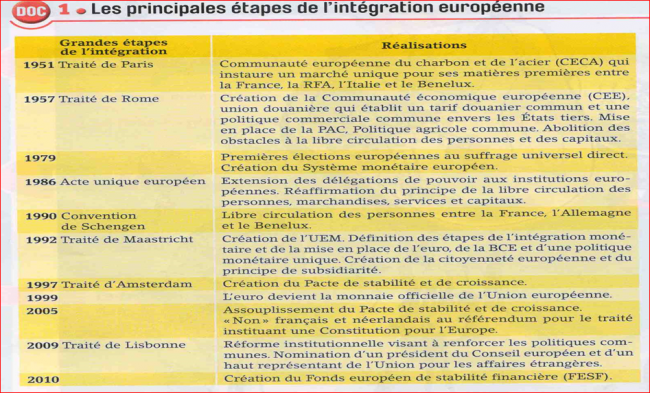

A. Un long processus d’intégration économique

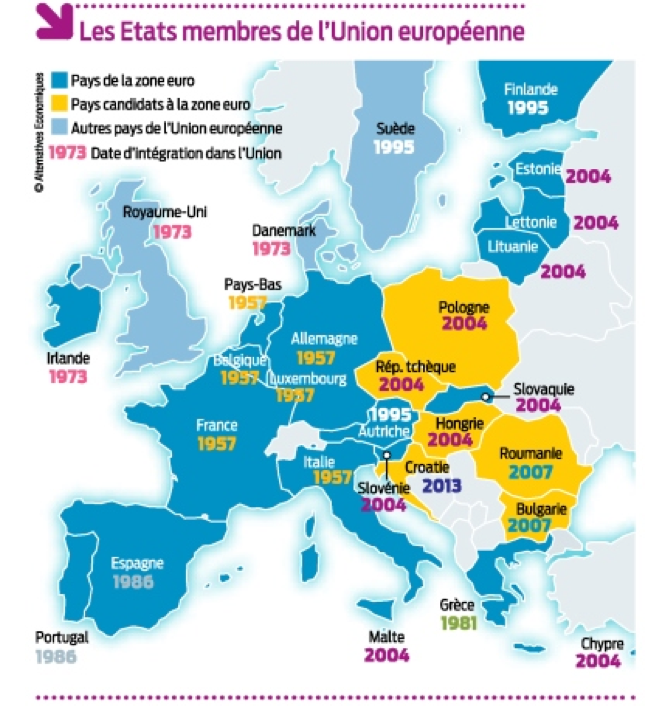

Il y a un objectif politique à l'origine de la construction de l'Union Européenne qui passe par un objectif intermédiaire économique : reconstruire après les deux guerres mondiales, une Europe pacifique par le libre-échange. La Communauté Européenne du Charbon et de l'Acier (1951) a marqué un premier pas dans cette voie, entérinée par le traité de Rome en 1957 qui crée la CEE autour de 6 pays (France, Luxembourg, Belgique, Allemagne, Italie et Pays Bas). Peu à peu, l'objectif politique difficile à mettre en place du fait des réticences des pays membres à abandonner des éléments de leur souveraineté nationale, a été abandonné pour laisser place à une intégration purement économique fondée sur le principe d'une concurrence libre et non faussée. La P.A.C (politique agricole commune) fondée en 1962 instaure une logique productiviste et protectionniste et marque les premiers pas de l'union douanière qui sera actée en 1968 avec la suppression des droits de douane et la mise en place d'un tarif interne commun. L'accroissement des échanges nécessite à partir de 1972 la création du serpent monétaire européen, ce dernier encadre les variations des taux de changes entre les pays partenaires, il aboutira en 1979 au système monétaire européen. En 1986, l'Acte unique européen accroît l'intégration économique rendue nécessaire par l'élargissement de l'Union à 9 pays et puis à 12 pays ; celui-ci prévoit l'instauration du Marché unique. La libre circulation des marchandises, des services, des personnes et des capitaux doit être accompagnée néanmoins par une réforme des institutions et la mise en place de nouvelles politiques communes. Celle-ci ne sera cependant effective qu'en 1993 du fait de la nécessité d'harmoniser les normes techniques et sanitaires, les taux de TVA et les durées de diplômes. Les accords de Schengen prévoyant la libre circulation des personnes dès 1985 seront institutionnalisés en 1997 dans le Traité d’Amsterdam. Celui-ci institue le Pacte de Stabilité et de Croissance (PSC) qui permet de mettre en place la coordination des politiques budgétaires des états membres afin de préparer l'Union Economique et Monétaire (UEM) déjà prévue dans le traité de Maastricht en 1992.

Le processus d'intégration politique a été fortement ralenti en 2005, quand la France et les Pays-Bas ont refusé de ratifier le traité instituant une constitution pour l'Europe. Les ébauches d'une souveraineté européenne ont cependant abouti à la mise en place d'élections législatives européennes au suffrage universel direct, délégations de pouvoir aux institutions européennes, citoyenneté européenne et principe de subsidiarité, le traité de Lisbonne en 2009 a permis l'instauration de la nomination d’un président du Conseil européen et d’un haut représentant de l’Union pour les Affaires étrangères.

B. ...qui doit accroître l'efficacité économique

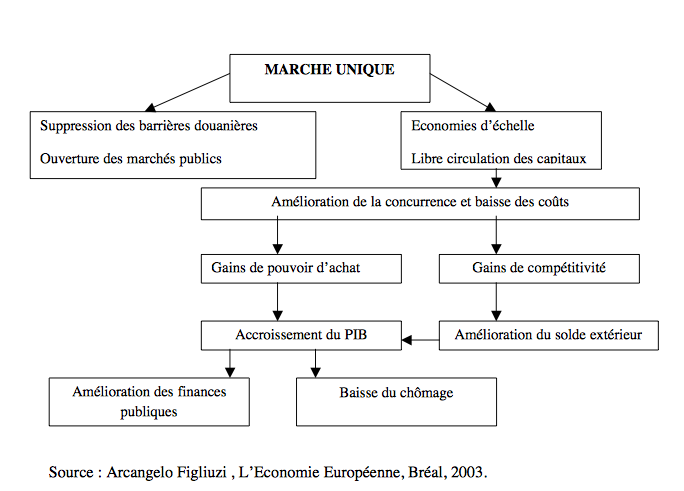

L'objectif économique de construction d'un grand marché est fondé sur un modèle économique concurrentiel hérité du courant économique néoclassique. Selon ce courant les marchés sont efficaces s’ils fonctionnent sans entraves. Le rôle de politiques économiques est de permettre leur bon fonctionnement et de veiller aux signaux prix.

Un marché plus vaste a des effets positifs sur la croissance économique de tous les pays. La suppression des entraves au commerce selon la théorie augmente les échanges de biens et services et accroît les flux de capitaux. L'augmentation des échanges de biens et services favorise la spécialisation des économies nationales, ainsi que les économies d'échelles des entreprises qui produisent pour un plus vaste marché. L'amélioration de la concurrence engendre une baisse des coûts et donc des prix. Ce qui permet, d'une part une augmentation du pouvoir d'achat des consommateurs qui tire la croissance et d'autre part une augmentation de la compétitivité-prix des entreprises qui améliore le solde extérieur. La croissance ainsi obtenue doit permettre de faire baisser le chômage dans la zone et d'améliorer les finances publiques. Par ailleurs l’augmentation des flux de capitaux permet de diminuer le taux d’intérêt et ainsi d’accroître l’investissement. Le grand marché permet donc de réduire les tensions inflationnistes tout en favorisant l’offre.

C. La construction de l'Europe monétaire

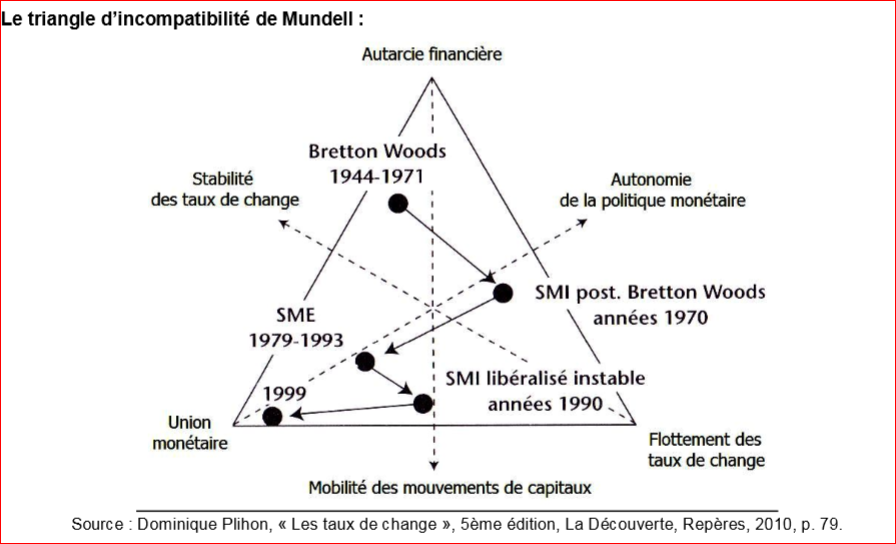

Après guerre, à Bretton Woods, le système monétaire international se caractérise par un système de taux de change fixe entre le dollar et les différentes monnaies, ce système éclate en 1973 face à l'incapacité des Etats-Unis à assurer la convertibilité en or du dollar. Le système de change flottant qui en découle est facteur d'incertitude pour les entreprises européennes et pour les Etats. Ces derniers cherchent à enrayer les fluctuations des monnaies en créant des parités fixes avec des marges de fluctuations autorisées tout d'abord par l'instauration du serpent monétaire européen en 1972 et puis par l'instauration du Système Monétaire Européen (SME) en 1979. En 1992, le traité de Maastricht fixe les contraintes de l'UEM qui doit aboutir à une monnaie unique les pays doivent respecter les critères de convergences en limitant leur déficit budgétaire à 3% du PIB, leur dette publique à 60% du PIB, contrôler leur inflation et leur taux d'intérêt et stabiliser leur taux de change.

Ces critères seront transformés en PSC lors du traité d'Amsterdam. La BCE est créée en 1998 et à partir de 1999, les Etats candidats à la monnaie unique sont en parité fixe. La suppression des monnaies nationales aura lieu en 2002. Le succès de la monnaie unique sera remis en cause fortement lors de la crise de 2008 qui a remis en question l'unité monétaire du fait des chocs asymétriques touchant les différentes économies.

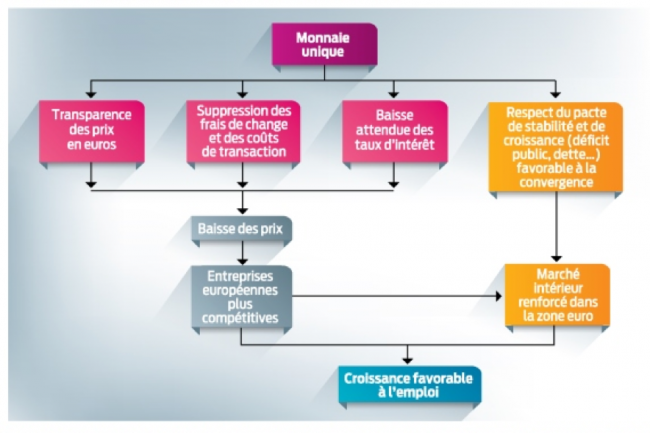

La mise en place de l’euro a pour objectif de favoriser la croissance et l'emploi des pays adhérents à la monnaie unique et d'amplifier les avantages du marché unique. En effet, l’euro améliore les conditions de la concurrence sur le grand marché intérieur, par une réduction de l’incertitude, une meilleure comparabilité des prix et une meilleure circulation des capitaux. La monnaie commune fait disparaître les risques de change et l'incertitude des coûts de transaction, les entreprises peuvent alors accroître leurs échanges et leurs investissements, ce qui est facteur d'économie d'échelle à l'intérieur de la zone, la diminution de l'incertitude va aussi permettre d'accroître la circulation des capitaux et par conséquent de favoriser la baisse des taux d'intérêt et la hausse de l'investissement. La transparence des prix et des coûts doit permettre d'accentuer la concurrence, la baisse des prix qui en résulte doit améliorer le pouvoir d'achat et favoriser la consommation. Les entreprises européennes plus grandes sont alors plus compétitives et peuvent affronter la concurrence des autres zones.

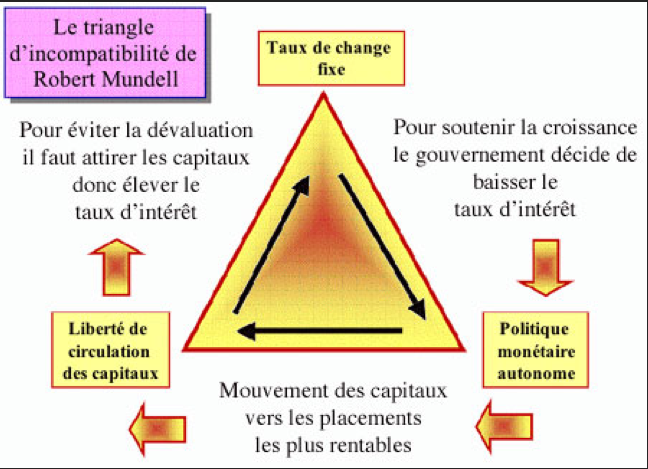

Selon le triangle d’incompatibilité de Mundell, il n'est pas possible d'avoir un taux de change fixe, une politique monétaire autonome et une liberté des capitaux. En cas d'instauration d'une monnaie unique, les pays ont dû progressivement abandonner l'idée d'une politique monétaire autonome. En effet en cas de relance monétaire par une diminution du taux d'intérêt, les capitaux fuient et le seul moyen de conserver taux de change fixe et d'éviter une dévaluation est d'augmenter le taux d'intérêt. Il n'y a donc pas de possibilité de politique monétaire autonome.

L’euro a permis à l'ensemble de la zone d’échapper aux incompatibilités du triangle, le taux de change est fixe, la politique monétaire est autonome et les capitaux circulent librement. Il existe cependant des contraintes liées à la monnaie unique qui peuvent être comprises par la théorie des Zones Monétaires Optimales. Selon cette théorie, des pays qui ont décidé d'avoir un taux de change fixe ou une monnaie unique doivent pouvoir faire face à des chocs asymétriques. Si un seul pays de la zone est affecté par un choc d'offre ou de demande, la monnaie commune n'est pas en danger à condition que les salaires soient flexibles, ou bien que les facteurs de production (capital et/ou travail) puissent aller s'employer ailleurs, ou encore que des transferts budgétaires puissent être affectés à l'intérieur de la zone vers les pays qui en ont besoin.

Q1. Faire une frise de l’histoire de la construction économique et monétaire de l’Europe

Q2. Définir : serpent monétaire européen, SME, intégration politique, choc asymétrique, théorie des zones monétaires optimales, taux de change fixe, politique monétaire autonome, économie d’échelle

Q3. Faire un schéma expliquant les avantages économiques de la construction d’un marché unique : baisse du chômage, baisse du taux d’intérêt, augmentation des échanges, augmentation des flux de capitaux, spécialisation internationale, baisse des coûts, baisse des prix, augmentation du pouvoir d’achat, amélioration de la compétitivité-prix, suppression des entraves à la libre circulation, économie d’échelle, croissance, amélioration des finances publiques, hausse de l’investissement.

Q4. Quelles ont été les conséquences de l’éclatement du Système Monétaire International en 1973 sur les pays européens ?

Q5. Faire le schéma de l’avantage de la monnaie unique : monnaie unique, baisse de l’incertitude, transparence des prix, plus grande circulation des capitaux, augmentation des échanges, baisse des taux d’intérêt, hausse de l’investissement, augmentation de la concurrence, baisse des prix, augmentation de la consommation, meilleure compétitivité-prix

Q6. Pourquoi des pays qui sont en change fixe ne peuvent avoir de politique monétaire autonome ?

5.2. Le rôle de l’intégration monétaire sur l’interdépendance des politiques économiques.

A. La difficile coordination des politiques monétaires et budgétaires dans l'Union Européenne

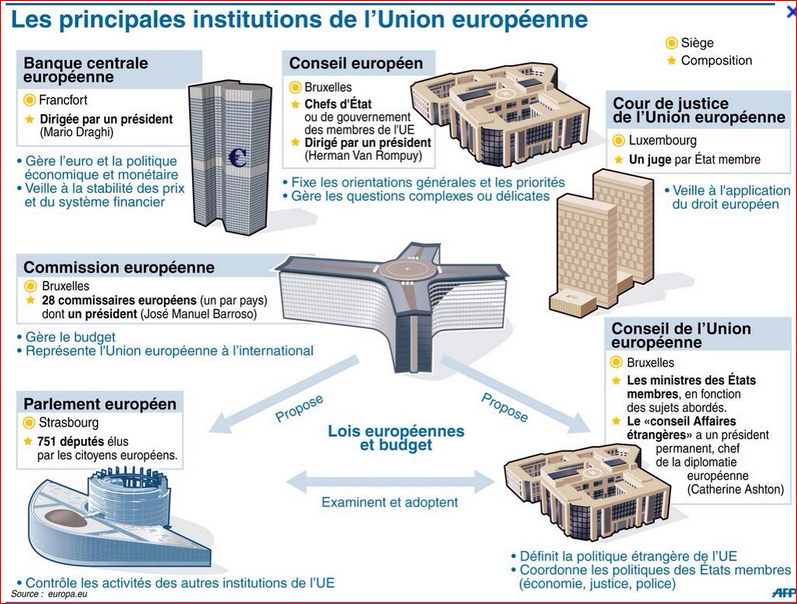

Les politiques conjoncturelles consiste à utiliser les outils de la politique monétaire et de la politique budgétaire en les combinant dans un policy mix pour agir sur les principaux indicateurs conjoncturels (croissance, inflation, chômage, solde extérieur). Lorsque la croissance de la demande globale ralentit, voire devient négative, l’écart entre la croissance effective et la croissance potentielle se creuse, les pouvoirs publics ont la possibilité de mettre en place une politique budgétaire, une politique monétaire ou bien un mixte des deux, pour soutenir la demande. Dans la zone euro, la politique monétaire est menée par la BCE (banque centrale européenne, accompagnée des banques centrales des États) tandis que les politiques budgétaires relèvent de chaque Etat membres encadré par le PSC. exercice politique conjoncturelle

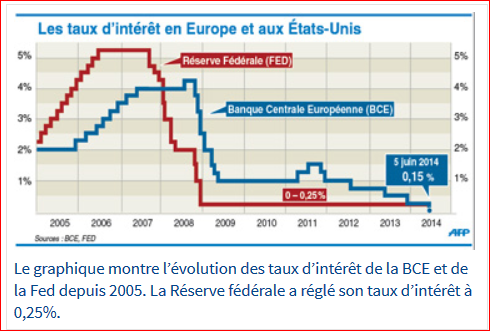

La politique monétaire de soutien à l’investissement et au système bancaire passe par la baisse du taux d’intérêt et/ou l’injection de liquidités. La BCE a pour seule mission de veiller à la stabilité des prix et ne peux émettre de monnaie pour financer directement les déficit budgétaires des Etats membres. Les Etats ne peuvent donc ni dévaluer leur monnaie ni utiliser le taux d'intérêt pour relancer l'activité. La BCE, ayant pour objectif la stabilité des prix dans la zone réagit aux variations de d'inflation. Plus les taux d’intérêt sont élevés, plus les États membres payent cher pour emprunter l’argent nécessaire au financement du budget. En revanche dès que l'on s'approche de la déflation, la BCE tend à baisser ses taux directeurs, comme elle le fait actuellement.

La politique budgétaire consiste en une utilisation du déficit de l’Etat pour faire jouer le multiplicateur. La dépense publique entraîne une chaîne de réaction positive qui passe par un accroissement de revenu pour les ménages, lequel signifie un accroissement de revenu pour les entreprises, lequel entraîne un accroissement de revenu pour d’autres ménages, à l’infini. Il peut exister des multiplicateurs expansionnistes aussi bien que récessifs. Par exemple, une dépense publique signifie un accroissement de revenu pour des entreprises, donc pour des ménages, donc pour des entreprises, donc pour l’État via l’impôt. Les critères de Maastricht ont imposé aux Etats membres un contrôle de leurs déficits publics (3%du PIB) et de leur déficit ( 60% du PIB) pour éviter que certains pays ne s'endettent trop à bon marché et jouent les passagers clandestins. Le TSCG (Traité de stabilité de coopération et de gouvernance) a renforcé ce dispositif par la règle d'or, en interdisant de dépasser une limite inférieure de déficit structurel à 0,5% de PIB. L’encadrement des politiques budgétaires par le PSC cherche à empêcher que les déficits publics ne nuisent à l'efficacité des politiques monétaires unique et à la stabilité économique d'ensemble de la zone. Cet encadrement des politiques budgétaires a pour but de rendre un policy mix soutenable, en effet si un pays laisse filer son déficit alors que la politique monétaire de la BCE est restrictive, ce pays plus endetté, devra payer plus cher son emprunt du fait de prime de risques plus élevées.

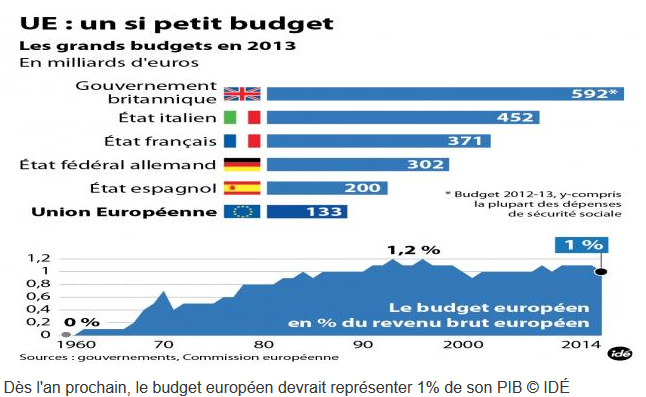

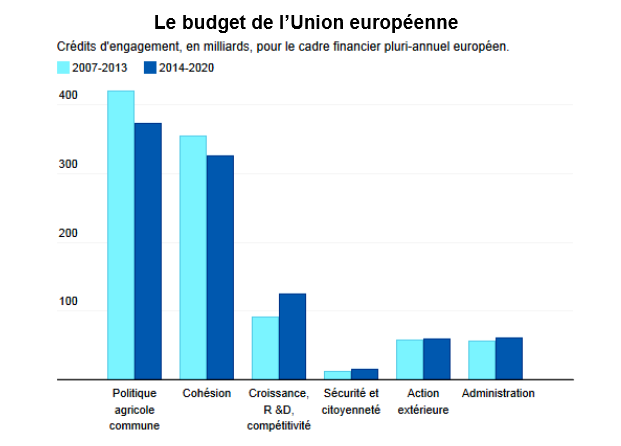

Selon la théorie, les politiques conjoncturelles doivent être combinées : la politique monétaire doit accompagné la politique budgétaire pour augmenter son efficacité, or il n'y a pas de possibilité de mettre en place une politique budgétaire au niveau européen. La difficulté centrale réside dans l'absence d'un budget européen qui empêche la possibilité d'une politique budgétaire commune plus conséquente. Le fédéralisme budgétaire est un mode d’organisation qui transfère les compétences budgétaires des États membres aux institutions communautaires, les résistances nationales à ce fédéralisme ont empêché la constitution d'un véritable budget européen.

Celui-ci ne correspond qu'à 1% du revenu des Etats membres et est affecté en priorité à la politique agricole. Il n'y a pas de possibilité de relance budgétaire européenne. Si certains fonds sont affectés à des ré-allocations régionales, ceux-ci restent aussi insuffisants. De plus, les politiques structurelles nécessaires à la convergence sont limitées, elles comprennent la PAC (politique agricole commune), les politiques industrielles, les politiques de concurrence et la politique sociale européenne. L’UE met aussi en place des politiques de l’enseignement supérieur et de développement régional. Mais ces politiques structurelles de recherche sont en retard par rapport à la stratégie de Lisbonne.

B. La difficile coordination des politiques économiques entre les pays dans l'UEM.

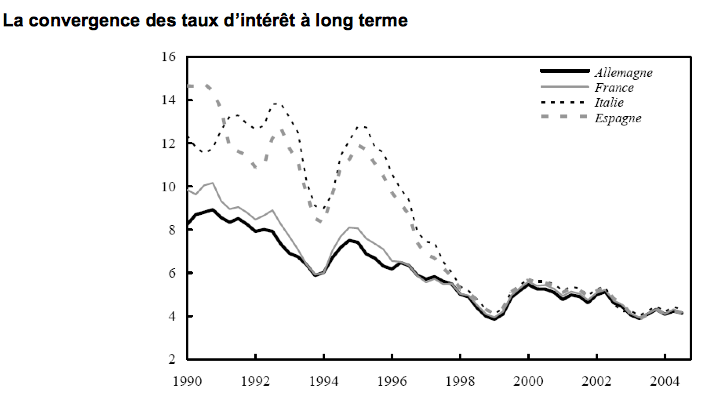

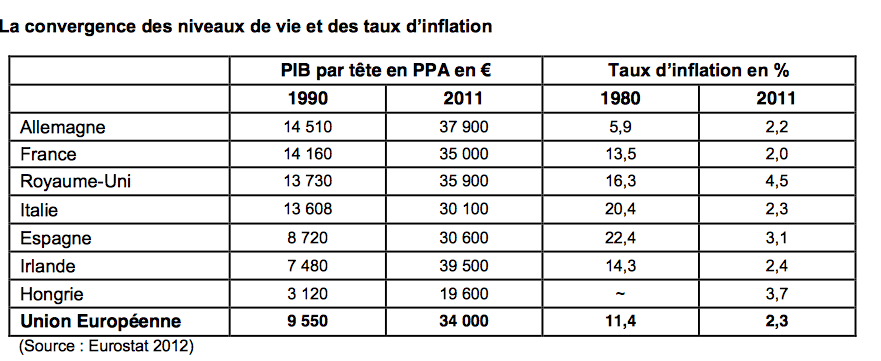

Les premiers pas de l'Union Economique et Monétaire ont abouti à une certaine convergence, l'euro est devenu une monnaie de référence sur le marché des changes. L’euro est une monnaie qui occupe une place importante dans les transactions financières mondiales : au premier rang pour les obligations internationales et au deuxième pour les réserves de change détenues par les banques centrales. Le dollar demeure la première monnaie pour les transactions commerciales. L’influence de l’euro est limitée à la zone intra-européenne et aux pays limitrophes ainsi que l’Afrique francophone. Les taux d'intérêt ont convergé vers le bas et il y a eu convergence des niveaux de vie et des taux d'inflation.

|

En % du total mondial

|

Euro |

Dollar |

Yen |

Autres |

|

Part dans les transactions de change 2010 Sur un total de 200%, chaque transaction impliquant deux devises. |

39,1 |

84,9 |

19 |

57 |

|

Encours (stock de richesses libellé en monnaie ou en devises) d’obligations internationales 2011 |

45,4 |

38,2 |

2,6 |

13,8 |

|

Encours de prêts bancaires internationaux (hors prêts transfrontaliers européens 2010)

|

14,4 |

52,9 |

3,8 |

28,9

|

|

Réserves de change Fin 2010. |

26,3 |

61,4 |

3,8 |

8,4 |

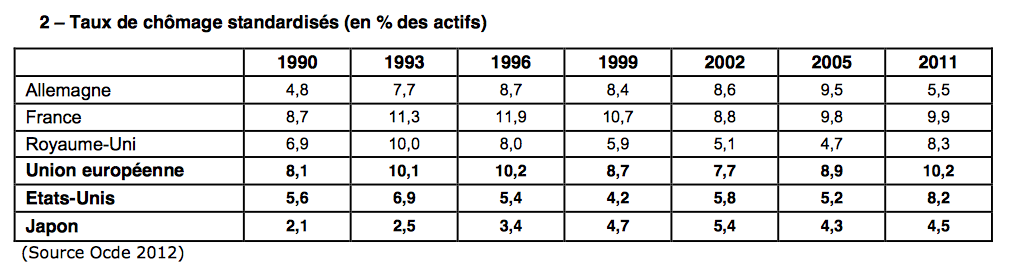

Mais l'élargissement de l'Union a fait entrer des pays dont le niveau de développement était faible par rapport à la moyenne de la zone et les écarts se sont objectivement accrus. Par ailleurs, des divergences fortes ont persisté sur les taux de chômage et les taux d'endettement dans l'UEM.

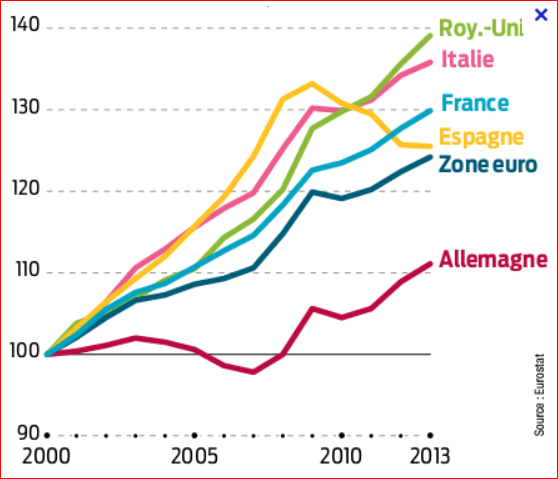

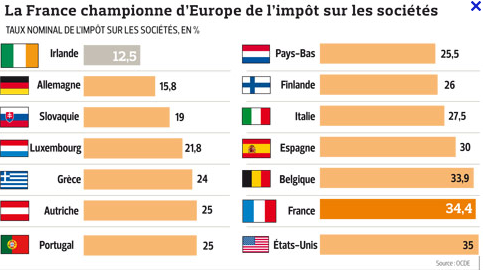

En l’absence de coordination européenne et du fait d'un fort encadrement des politiques macroéconomiques monétaire et budgétaire, les États membres sont dépourvus de moyens pour relancer leur activité. La stratégie du dumping social et fiscal a été la solution non coopérative utilisée pour relancer l’activité dans certains pays. L'Union reste fondamentalement une réunion d’États, et tout ce qui aurait permis d'aller vers plus d'intégration économique et politique – en dehors de la politique libérale de concurrence et de libre circulation – s'est heurté au veto d'un pays ou d'un autre. Le dumping social consiste pour un pays à contenir le coût salarial unitaire pour favoriser les exportations.

Le dumping fiscal consiste à attirer les FMN en leur garantissant un faible taux d'imposition. Les dirigeants européens n'ont jamais voulu harmoniser leurs fiscalité ont mené des stratégie de dumping social et fiscal à la suite des pays d'Europe de l'Est où la protection sociale est faible. L'Allemagne particulièrement, dans les années 2000, après avoir absorbé l'Allemagne de l'est et mené des politiques de déficit important, a mené une politique non coopérative d'austérité. Elle a réduit ses coûts salariaux pour exporter davantage ses produits et donc également son chômage, dans le reste du monde, mais surtout dans le reste de l'Europe.

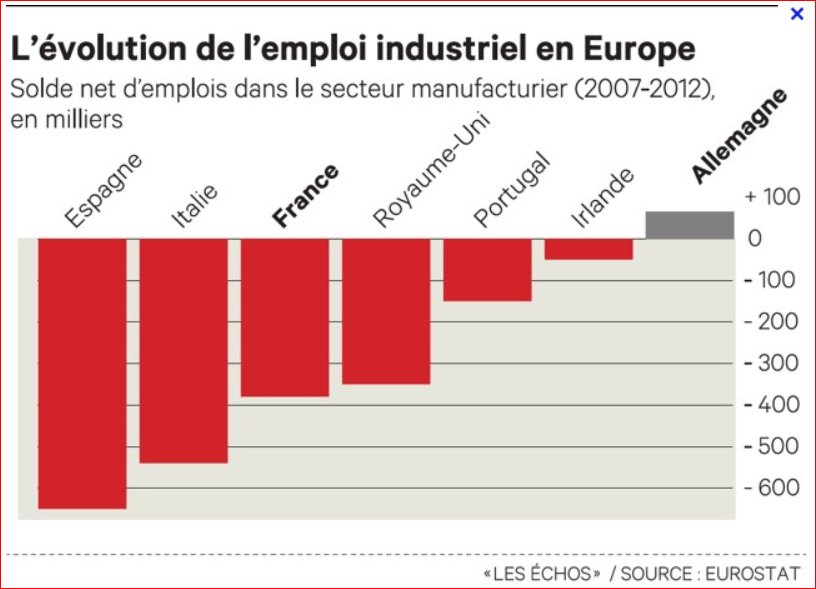

Les autres pays européens, notamment les pays qui avaient traditionnellement une inflation plus élevée qu'en Allemagne se sont endettés en profitant de taux d'intérêt réels plus faibles. En effet, un seul taux directeur, mais des taux d'inflation différents font que les taux réels ne sont pas les mêmes dans l'UE : ils sont plus forts là où l'inflation est faible, faibles là où l'inflation est forte, il aurait fallu plutôt l'inverse. Le crédit a financé des bulles immobilières, la consommation des ménages, les importations, l'inflation... ce qui a provoqué un endettement privé et des déséquilibres extérieurs pour le reste de la zone. Les autres économies ont perdu en compétitivité par rapport à l'Allemagne, mais aussi par rapport au reste du monde, du fait de l'appréciation de l'euro. Cela s'est aussi traduit par une relative désindustrialisation des autres pays au profit de l'Allemagne et des pays émergents.

C. La crise financière de 2008-2009 a contribué à accentuer les disparités économiques entre pays partenaires tout en avivant les tensions.

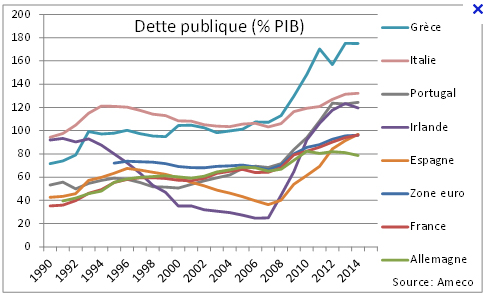

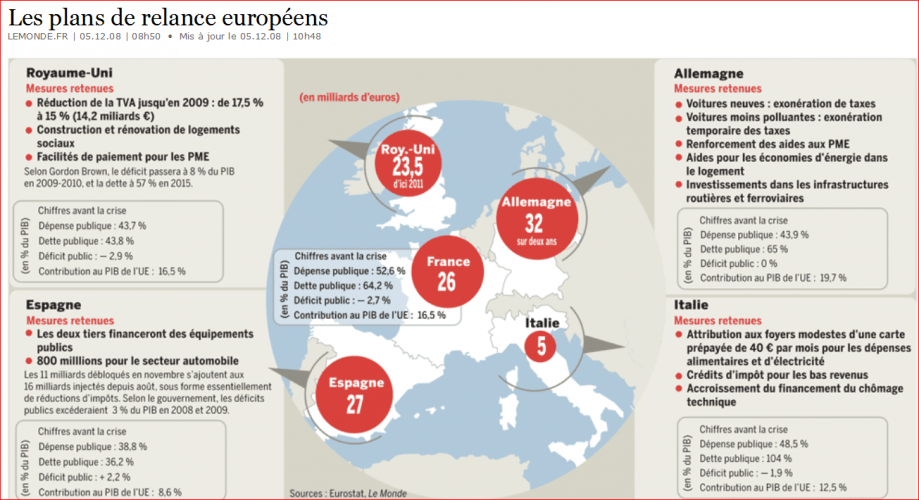

La crise financière de 2008-09 a exacerbé les tensions au sein de la zone euro et a abouti à la crise de la dette. L'éclatement des bulles financières et immobilières ont contraint les Etats à soutenir massivement les banques. Des plans de relance ont été mis en place dans chaque pays entrainant des déficits publics importants et les dettes publiques se sont creusées.

Lors d’une phase de crise, les stabilisateurs automatiques dégradent les finances publiques : les recettes diminuent (moins d’activité, donc moins de prélèvements) et les dépenses augmentent (augmentation des allocations versées).

La BCE a, contrairement à la FED maintenu des taux d'intérêt assez élevé pour éviter l'inflation.

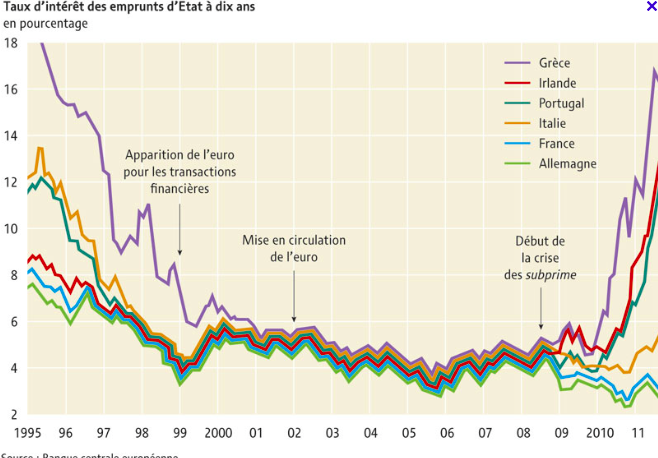

L’augmentation de la dette publique a diminué la solvabilité des Etats, les agences de notation ont dégradé la note des pays les plus endettés. Les marchés financiers ont spéculé sur la sortie de l'Euro de certains pays (Grèce, Irlande, Espagne, Portugal) qui ont dû payer des primes de risques pour financer leur endettement, ce qui accru l'effet boule de neige de l'endettement.

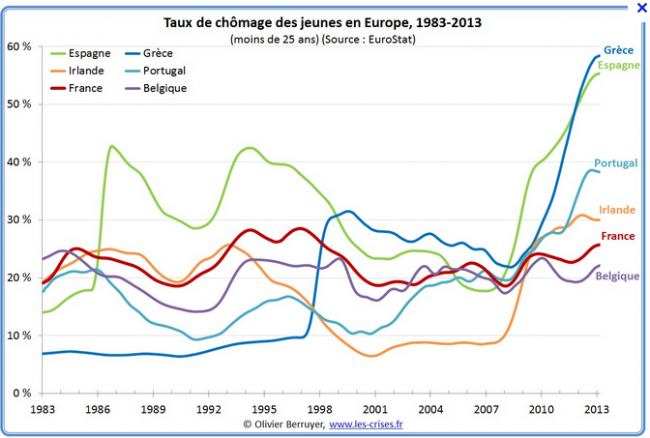

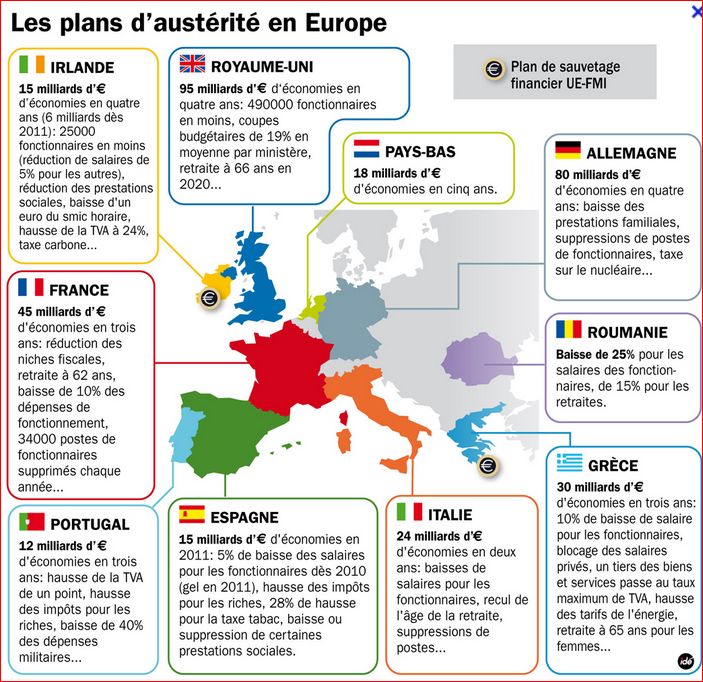

Les crises d'endettement privées sont devenus des crises d'endettement public, les États se sont heurtés aux critères de Maastricht et ont dû appliquer, sous la houlette du FMI et la BCE à partir de 2010, des politiques d'austérité qui ont aggravé la crise. Ces politiques ont empêché la reprise et fait exploser le chômage d'une manière inégale en Europe.

Cette crise a révélé le fait que la zone euro n’est pas une ZMO, le choc économique symétrique a produit des divergences du fait de la trop grande hétérogénéité des situations. L'adaptation par la déflation salariale et sociale dans les pays les plus fragiles s'est traduit par la montée en puissance de partis radicaux (Siriza, Podémos) qui refusent cet ajustement par les salaires et les coupes dans les finances publiques.

1. Quelles sont les causes de la dégradation de la note de la dette de la Grèce ?

2. Quelles sont les premières mesures d'austérité mises en place ?

3. Quelles ont été les réactions au niveau européen ?

4. Pourquoi selon vous la situation ne s'est elle pas améliorée en dépit des plans d'austérité ?

5. Quelle a été la stratégie de Syrisa ? A t-elle réussi ?

D. Les perspectives de sortie de crise ?

Face à la déroute des banques, puis à la crise de la dette de certains États, un Mécanisme Européen de Stabilité Financière (MESF) a été créé malgré les résistances de l'Allemagne. Ce fond de 700 milliards, conditionné par le respect du pacte budgétaire européen « règle d'or budgétaire » ne permet pas d'agir par le budget en cas de crise. Le suivi européen des banques a été renforcé sur le papier (union bancaire) mais depuis les années 1980 au moins, la législation a toujours été en retard sur les innovations financières du fait d'un lobbying important du système bancaire. La BCE, contre ses principes a mené une politique de quantitative easing, et a injecté 1000 miliards d'euros dans le système financier qui n'a cependant pas eu d'effet sur l'économie réelle (trappe monétaire) mais a seulement permis aux banques d'accumuler des profits et d'alimenter à nouveau la spéculation.

1. En quoi une injection de liquidités par la Banque centrale a t-elle des effets négatifs ?

2. Quels sont les objectifs de la BCE ?

3. Qu'est ce que la monétisation de la dette ? Quels en sont les risques ?

4. Les statuts de la BCE doivent-ils s'approcher de ceux de la FED ?

Le FMI a reconnu qu'il avait sous-estimé les effets dépressifs de la politique d'austérité qu'il a soutenu sans pour autant la remettre en cause, comme les récentes négociations avec la Grèce l'ont illustré abondamment. La commission européenne a décidé un plan de relance de 315 milliards et a admis qu'il fallait assouplir le pacte de stabilité et de croissance. L'Europe va t-elle réussir à éviter la déflation ?

1. Qu'est ce que la déflation ?

2. Les effets à court terme de la déflation s'opposent-ils aux effets à long terme ?

3. Quels sont les effets à long terme de la déflation ?

4. Quelles sont les solutions à une crise déflationniste ?

5. Pourquoi cette mesure n'a t-elle pas réussi au Japon ?

Q1. Définir politique monétaire, politique budgétaire, policy mix, règle d’or,

Q2. Pourquoi n’y a-t-il pas de possibilité de mettre en place une politique budgétaire européenne ?

Q3. Quels sont les points de convergence en Europe, les points de divergences ?

Q4. L’Allemagne a-t-elle mené une stratégie coopérative ? Pourquoi ?

Q5. Quelles ont été les conséquences de la stratégie Allemande ?

Q6. Faire le schéma de la crise de la dette : crise financière, soutien des banques, plans de relance, déficits publics, stabilisateurs automatiques, augmentation des dettes, dégradation de la note de certains pays, spéculation sur la sortie de l’Euro, augmentation de la prime de risque, effet boule de neige, risque de sortie de l’Euro

Q7. Pourquoi le quantitative easing ne marche t-il pas ?